|

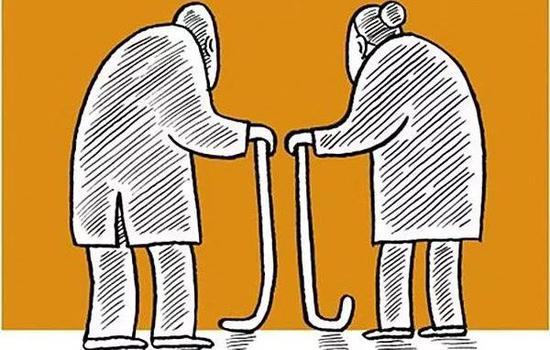

【解局】你我的养老金会耗尽吗?

一份数月前发布的养老金研究报告,近日再次引发民众焦虑。 报告内容经多家媒体引述,标题颇为吸睛:“养老金结余将在2035年耗尽”“80后恐无养老金可领”。 尽管相关部门多次回应,称社保基金运行总体平稳,能够确保按时足额支付。但时隔不久,焦虑便一个“回马枪”,攻下舆论热席。 审视大家的焦虑点,兜兜转转不过几个问题:养老金会耗尽吗?为了不“油尽灯枯”,相关部门做了什么?措施有用吗? 在今天的文章中,长期关注社保改革、财税理论与政策的学者,中国社会科学院财经战略研究院研究员汪德华,将从学理和实际结合的角度出发,就前述问题做出解答。 承压 中国的基本养老保险,可以分为居民养老保险和城镇职工养老保险两大类。 舆论反复关注的是1997年发布文件、1998年正式建立的、全国统一的企业职工基本养老保险制度。 养老金可持续性,可以用不同的指标来衡量,在世界各国都是政策分析和学术研究的焦点。 中国社科院世界社保研究中心的“养老金结余将在2035年耗尽”精算结果,事实上早已有相关研究者从其他角度有类似表述。 笔者在2010年的一个研究中也提出,在一定假设下,我国职工养老保险年度缴费资金缺口(不包含财政补贴)将在2015年前后出现,其后还将不断扩大。 2012年,曹远征、马骏牵头的研究团队,采用将每年资金缺口贴现到2013年的方法,估算我国养老金缺口有18.3万亿元。 事实上,不管是结余耗尽、年度缴费资金缺口、资金缺口贴现值,都是从不同角度警示我国养老金可持续性存在的风险。 综合各个研究的结论来看,应当客观承认,我国的养老金可持续性确实压力不小。  原因 养老金持续性承压的背后,原因有很多。 老龄化速度过快应是首要原因。以15-59岁人口与60岁及以上人口之间的比率反映整体养老供养关系,按照联合国的人口预测,我国2010年是5.51位年轻人供养1位老人,至2050年将下降到1.73:1。 企业职工养老保险体系中的供养形势可能更为严峻。 2017年已是2.73个缴费的在职职工,对应1个领取养老金的离退休人员。老龄化导致养老金缺口巨大,进而倒逼改革,这一幕正在发达国家发生,中国也不会例外。 相较发达国家,中国的老龄化更具有迅速变老、未富先老的特点。 如没有相应的制度改革,必然意味着在现收现付式的养老保险体系中,缴费人数比例不断下降,领取养老金人数比例不断上升。 在缴费率不宜提升的情况下,养老金会出现较大的资金缺口,可持续性存在压力。 除老龄化外,历史欠账的影响也不容忽视。 1998年全国统一职工养老保险模式运行之时,留下的结余仅682亿元,而当年即需领取养老金的离退休人员数量已达2727万人,当年养老金支出1511.6亿元。 与之对比,美国政府管理的养老保险自1935年开始运行,两年后才有第一个人领取养老金。 另外,为弥补离退休企业职工在职时工资过低的影响,我国从2005年开始已连续15年上调养老金,其中前12年都是10%的调整幅度,今年也在5%左右。 养老金根据物价和经济发展水平等因素,按一定规则上调是国际惯例。但我国无论是10%还是5%的上调幅度,在国际上是罕见的,且连续实施了15年。 这对于提高离退休人员的生活水平,作用很大。但需要注意的是,弥补历史欠账的资金来源,主要是公共财政。 财政补贴有多大规模?简单加总,1998年至2019年,公共财政对企业职工基本养老保险的补贴已超过4万亿元。对财政而言是不小的压力。 除此之外,还有一些因素不可忽视: 人均预期寿命不断增加,但退休年龄制度未相应调整。一段时期内养老保险体系内提前退休现象比较严重,导致实际退休年龄过低。 一些地方政府为缓解社会矛盾,允许一些特定群体通过补缴的方式进入养老保险体系,但补缴的资金不够充足等等。 此外,制度运行管理中的一些做法,也会加大资金压力。 例如,2017年企业加个人法定缴费率为28%,但以社会平均工资为分母计算的实际缴费率仅为15%左右。2019年企业缴费率下降为不超过16%,这可能会进一步增加资金压力。 以上这些问题的原因很复杂,不过出发点都是为了提升低收入群体的养老保障水平。 只是有些情况是制度设计之初未曾预期到的,实际运行中将养老保险的收入再分配和强制储蓄功能没有区分开,这额外增加了养老金可持续性的压力。  崩盘? 不过,养老金可持续性存在一定压力,是否就意味着无养老金可领,或者说养老保险体系要崩盘呢?显然不是这样。 从理论上看,中国的企业职工养老保险是事实上的现收现付制,即在职职工缴费为上一代人支付养老金,自己的养老金则由下一代人支付,本就不存在结余。 因此,结余是否耗尽,与养老金能否保证发放没有关系。 当然,考虑到未来供养比可能会不断恶化,各国现收现付制养老保险在人口形势较好时都会存在一定的结余,我国也是如此。 人力资源和社会保障部数据显示,2018年末城镇职工基本养老保险基金累计结存5.09万亿元,再创新高。 而从实践上看,养老金按既定政策发放,是以国家信用作为担保的。我们关心养老金可持续性,实质上是关心政府的责任和压力。 政府管理养老保险项目,既有其特定政策目标,如强制储蓄避免老无可养、提升低收入群体年老时收入水平;又是一个财务管理者,在制度设计上需重视精算平衡,需要承担确保养老金可持续的责任。 而政府如何提升养老金可持续性呢?无非是在正常缴费之外建立战略储备资金,推进改革。 储备 对于今天养老金可持续性压力颇大这种局面,早在1998年建立全国统一的企业职工基本养老保险制度之初,国家就已经有所准备。 主要措施是2000年建立作为战略储备资金的全国社会保障基金,通过资本运转,实现保值增值。 在过去19年间,全国社保基金理事会管理的资产规模,从最初的几百亿,增长到超过2万亿,年化收益率达约7.82%。 要知道,假如社保基金理事会能实现7%以上的年化投资收益,这些本金十年便会翻一番。预期到未来资金缺口,更要尽早加大储备力度,做好准备。 2017年11月,社保基金迎来更大动作。 《划转部分国有资本充实社保基金实施方案》的颁布,提出将中央和地方国有及国有控股大中型企业、金融机构的股权,按照10%的比例划归社保基金及其他承接主体。社保基金作为财务投资者分享其利润。 划转将为全国社保基金及其他承接主体带来多少资金呢? 理论上说,纳入划转范围的国有控股大中型企业、金融机构每年利润的10%,国有股权应分享的部分最终都将归结到全国社保基金账户。而2018国有企业利润总额达3.39万亿,国有金融企业利润也有上万亿。 虽然企业的股权分红不会将当年利润都分掉,但留在企业增值最终都将转化为利润。虽然无法准确计算每年全国社保基金能够获得多少股权分红资金,但简单匡算其力度会超过过去20年的财政性资金净拨入。 到了2035,养老金结余可能会耗尽,但十几万亿的战略储备资金想必也已经准备好了。  远虑 可以说,应对未来养老金缺口的战略储备资金已有较完整的制度设计。不过,制度的设计和执行中存在的若干弊端,依旧需要加快改革予以完善。 对此,2013年召开的十八届三中全会报告上写道: “坚持社会统筹和个人账户相结合的基本养老保险制度,完善个人账户制度,健全多缴多得激励机制,确保参保人权益,实现基础养老金全国统筹,坚持精算平衡原则。” 到目前为止,养老保险改革整体性的操作方案虽尚未公布,笔者无法深入讨论。 但结合中国的现实国情,以下几个方面可能是需要推进的方向: 一是要调整养老保险体系内的供养关系到一个稳态比例。 如果养老保险缴费人数比例不断下降甚至快速下降,要么提高缴费水平,要么降低待遇水平,否则收支缺口只能是不断扩大,处于扩散状态。 收支都不宜动,放缓缴费人数比例下降速度乃至到一个稳态是现实选择。 有哪些招?进一步扩大覆盖面,增加缴费人数;进一步限制不正常的提前退休,设计激励制度推行可选择的渐进式延迟退休计划,都是可以探讨尝试的办法。 二是建立规范化的养老金正常调整增长机制。 连续十余年的10%养老金增长,是在特定背景下的政策选择。但从长期看,这是难以持续的。 为此,需要学习发达国家经验,综合考虑经济发展水平、居民收入增长、物价水平等因素,建立一个公式化的养老金调整增长机制。  你养老金改革是涉及千家万户的复杂工程,更是经济转轨过程中的保护网。 它要承担起两方面责任,一是强制储蓄以平滑居民全生命周期的收入,二是兼顾效率和公平,起到一定的收入再分配功能。 面对春风吹又生的民众焦虑,相关部门需要回应民众关切,给出清晰的时间表和路径图。还应充分协调当前利益和长远利益,将代际平衡充分纳入考量,稳步推进改革。 如是,则鳏寡、孤、独、废疾者皆有所养,方能更好实现。 文/汪德华(中国社会科学院财经战略研究院研究员) 责编:日升 (责任编辑:日升) |